Volkswagen 集團在 9 月 18 日對外宣布,將讓旗下品牌 Porsche 首次公開發行股票(IPO),公開發行 Porsche AG 約 12.5%的股份,公司預估將有高達 750 億歐元的市值(約新臺幣 2.3 兆)。

這項 IPO 案將於 9 月 29 日啟動,而股票發行詢價將先行於 9 月 20 日開始。這不僅將成為德國歷來規模第二大的 IPO 案,更是歐洲近 10 年來最大規模、甚至是歐洲史上第三大 IPO 案。預估 IPO 案會讓 Volkswagen 與 Porsche 有更多資金開發電動車,來挑戰 Tesla 目前的龍頭地位。

Oliver Blume 先前接任 VW 集團總裁,首要目標就是保時捷 IPO

U-CAR 先前才報導過,Volkswagen 董事會在 7 月底指派 Porsche 總裁 Oliver Blume、來取代前任 Herbert Diess。而 Oliver Blume 也已在 9 月 1 日起正式接任 Volkswagen 集團總裁職位,但他同時也保留兼任 Porsche 總裁職位的角色,他也對外表示會繼續推動 Porsche 自 2015 年就著手準備的 IPO 股票上市計畫。

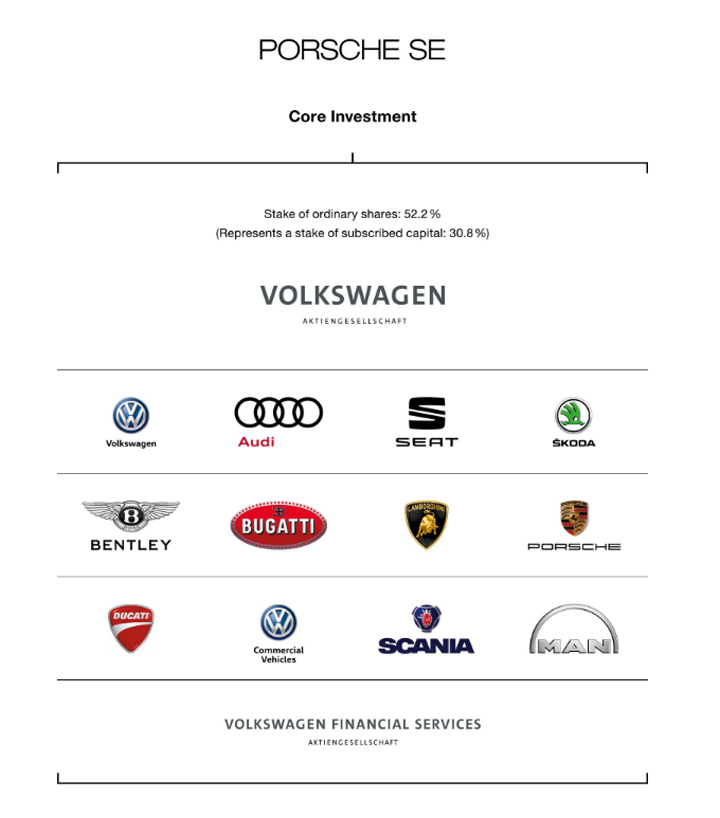

事實上,可說是保時捷品牌創辦人的 Porsche 與 Piech 家族,數十年來因為握有 Porsche 品牌、乃至 Volkswagen 集團的多數股份,成為 Volkswagen 與 Porsche 品牌自身幕後影響力大的 2 大家族。不過 10 年前 2012 年 7 月 Volkswagen 集團併購 Porsche AG 後,Porsche-Piech 家族就失去 Porsche AG 的主要掌控權。

而後可視為 Porsche 車廠的 Porsche AG 公司,2015 年開始欲推動的 IPO 股票上市,對於 Porsche-Piech 家族也至關重要。因為 Volkswagen 集團 2012 年就將 Porsche AG 併購納入旗下,只有掌控 Porsche SE 控股公司的 Porsche 與 Piech 家族,希望藉由 IPO 等舉措,重新成為 Porsche AG 公司的最大股東。

- 1. Porsche AG :Porsche 車廠,負責製造 Porsche 品牌的跑車、SUV 等車輛

- 2. Volkswagen AG:眾人熟悉的 Volkswagen Goup 汽車集團

- 3. Porsche SE:由 Porsche 家族以及 Piëch 家族所成立的控股公司,同時掌控了 Porsche AG 與 Volkswagen AG 的股權。

現階段掌控 Porsche SE 控股公司的 Porsche 與 Piech 家族,因 Porsche SE 是 Volkswagen 集團的最大股東,所以 Porsche SE 在 Volkswagen 集團董事會中握有大部分的投票權。2 大家族的任何舉措,在集團內都可說是動見觀瞻。甚至傳出此波 Volkswagen 集團總裁換將,就是 Porsche-Piech 家族在幕後操盤、讓眼中「愛將」Oliver Blume 接任的結果。上任後的首要目標就是瞄準 Porsche AG 的 IPO 股票公開上市計畫。

Porsche 懸宕多年 IPO 案終見曙光,上市後市值預估達 750 億歐元

如今籌備 IPO 案多年的 Porsche AG 公司 IPO 計畫似乎終於看到曙光,Volkswagen 集團(Volkswagen AG)在 9 月 18 日就正式對外宣布,預計將於 9 月 29 日在德國法蘭克福證交所,替 Porsche AG 公司進行股票首次公開發行(IPO),將公司股票分為 9.11 億股,分為 50%有投票權的普通股與 50%無投票權的優先股,其中優先股中的 25%、也就是占公司整體股份的約 12.5%,會將以每股 76.50 歐元至 82.50 歐元的價格發行對外募資,預計將籌資 94 億歐元(約台幣 2,957 億),而公司總市值預估將高達 700 億歐元至 750 億歐元之間。

若 Porsche AG 公司 IPO 後的估值來到上限 750 億歐元(約新臺幣 2.3 兆),雖然會低於原訂的 850 億歐元目標,但仍舊將成為德國歷史上規模第二大的 IPO 案。而且不僅將是歐洲近 10 年來最大的 IPO,規模更是歐洲史上第三大 IPO 案。

而 9 月 20 日至 28 日期間,Porsche AG 將先進行 IPO 前的詢價階段(Offering Period)。

目前傳出包含中東著名主權基金的卡達投資局(Qatar Investment Authority、QIA)、挪威央行投資管理公司 (NBIM)、資產管理公司的普徠仕 (T. Rowe Price)等機構,將合計將買進價值最高 36.8 億歐元(約台幣 1,157 億)Porsche AG 的無投票表決權優先股。

由 Porsche-Piech 家族掌控的 Porsche SE 控股公司,則早在 9 月初就與 Volkswagen AG 達成協議,Porsche SE 公司將同意以 IPO 價格高出 7.5%的溢價,來購買 Porsche AG 公司普通股中的 25%,也就是占公司總體股票的 12.5%股份。意味 Porsche-Piech 家族在 IPO 上市後,有著 25%的投票表決權、另外 75%表決權落在 Volkswagen AG 的工會與官股,擁有在 Porsche AG 公司一定的影響力。

對 Volkswagen 集團(Volkswagen AG)自身而言,透過 Porsche AG 公司的 IPO 上市、以及 Porsche SE 控股公司購買股份的金額,預計將獲得高達約 181 億至 195 億歐元的總收益。若 IPO 案順利進行,Volkswagen 集團預料會在 12 月召開特別股東大會,將這次 IPO 案所獲得之總收益 49%的資金,以特別股息名義配發給股東。

IPO 案推行挹注資金投資電動車,創造「多贏」局面?

若從 Volkswagen 集團與 Porsche 品牌的近期發展來看,此次 Porsche 的 IPO 案所挹注的大量資金「銀彈」,將有助於 Volkswagen 集團與 Porsche 品牌在未來投資發展電動車事業,並在電動化趨勢下「發力」向目前電動車龍頭 Tesla 追趕。

所以不同於前任 Volkswagen 集團總裁 Herbert Diess 在全力推動 ID.Family、 MEB 平臺電動車產品較「激進」的策略,導致集團內部反彈;現任總裁 Oliver Blume 擁有在電動車與燃油車皆均衡操盤能力,再加上此次積極成功推動懸宕多年的 Porsche IPO 案,是否最終能創造眾人皆滿意的「多贏」局面,值得後續觀察。

討論區

成為第一個發表的人